многоканальный

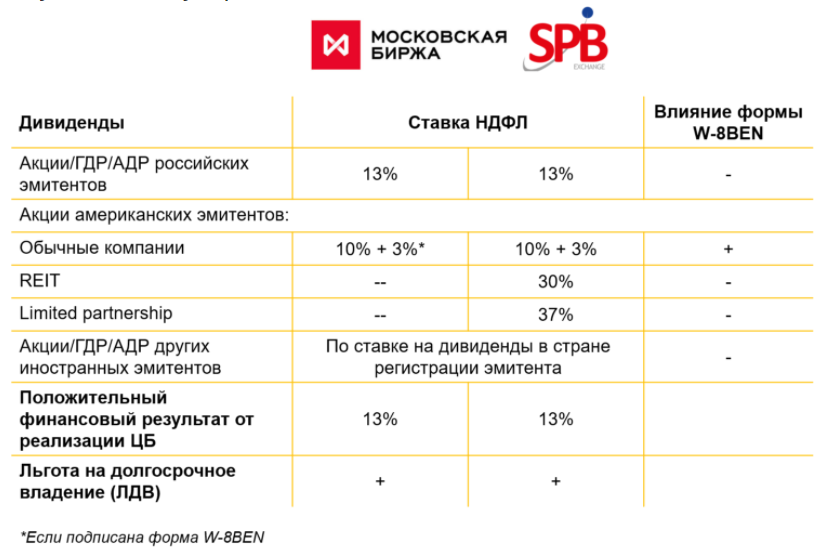

Какими налогами облагаются дивиденды

12.04.2021

Инвестиционный портфель может включать акции американских, европейских, российских и многих других компаний. За доходы, полученные от инвестирования, нужно платить — НДФЛ (налог на доходы физических лиц). Расскажем о некоторых нюансах.

Налог на дивиденды российских компаний

Налоговые резиденты РФ уплачивают НДФЛ по ставке 13% при доходе до 5 млн руб. в год, 15% – на сумму дохода свыше 5 млн руб. в год, однако повышенным налогом облагается не вся сумма дохода, а только та ее часть, которая превышает установленный предел. Налоговым агентом выступает брокер, и инвестору не потребуется ничего доплачивать и декларировать. Но в каждом правиле есть исключения, в данной случае их три.

1. Компания выплачивает дивиденды акционерам из прибыли, полученной в виде дивидендов от других компаний, в которых она имеет долю. Например, такими компаниями являются АФК «Система», Алроса, ФСК ЕЭС. С их дивидендов будет удержано меньше 13%.

2. Брокер не выступает налоговым агентом, если акционер получил доход от организации, которая зарегистрирована в другой стране. Страну регистрации российских компаний можно определить по первым двум буквам ISIN. Если ставка налога страны регистрации ниже 13% или ее нет совсем, то необходимо самостоятельно декларировать и уплачивать недостающую сумму в налоговую. Например, если страной регистрации является Великобритания, в которой дивиденды не облагаются налогом, то инвестору, являющемуся нерезидентом Англии, нужно заплатить 13% в бюджет РФ.

Отметим, что Минфин России запустил процедуру денонсации соглашения об избежании двойного налогообложения с Нидерландами, являющимися страной регистрации таких компаний, как Яндекс и X5 Retail Group. Переговоры с Нидерландами о льготной ставке в размере 5% не увенчались успехом. Если законопроект вступит в силу, то налог на дивиденды нужно будет платить два раза: 15% в Нидерландах и 13% – в России.

3. Если налог на дивиденды более 13%, то потребуется только задекларировать доход и подтвердить уплаченную сумму.

Налог на дивиденды иностранных компаний

Между Россией и США заключено межправительственное соглашение, из которого следует, что если резидент РФ получает доход в США, то налоги он обязан самостоятельно платить в России, а взаимоотношение с Налоговой службой США ограничивается заполнением формы W-8BEN. Как только форма будет зарегистрирована депозитарием, налог с дивидендов от американской компании будет удерживаться в размере 10% вместо стандартных 30%. Остаток в 3% необходимо задекларировать и заплатить в налоговую РФ. Исключение составляют депозитарные расписки и трасты REITs.

Доход, полученный от дивидендов по акциям (ГДР или АДР) других иностранных эмитентов, облагается налогом по ставке в стране регистрации эмитента. Например, ставка на дивиденды в Великобритании и Нидерландах, как было указано ранее, составляет 0% и 15% соответственно, на Кипре – 0%, в Китае – 20%, во Франции – 28%. Отметим, что если налог на дивиденды превышает 13%, то, как и в случае с российскими компаниями, которые зарегистрированы в других странах, нужно отразить доход в декларации.

Если же акции находились в РЕПО, то брокер самостоятельно удержит налог.

Что же касается налога на положительный финансовый результат от реализации ценных бумаг, то он составляет 13% как на Московской бирже, так и Санкт-Петербургской. Для последней нужно учитывать валютную переоценку, которая неприменима только для еврооблигаций Минфина. Сумма налога будет удержана при выводе денежных средств с брокерского счета или по окончании года, если на счете будет достаточно денежных средств.

Существует льгота на долгосрочное владение ценными бумагами. Она распространяется на инвесторов, которые являются держателями ценных бумаг на протяжении трех лет и более. Они имеют право не платить НДФЛ от прибыли с продаж: то есть разницу между ценой покупки и ценой продажи ценных бумаг. Для получения льготы после реализации ценных бумаг необходимо проинформировать брокера или самостоятельно подать декларацию в налоговую.

Налогообложение дивидендов компаний-эмитентов из ФРГ

Законодательством ФРГ установлены разные ставки налога на дивиденды по ценным бумагам для резидентов различных юрисдикций. Для резидентов Российской Федерации ставка налога составляет либо 15%, либо 26.375%.

Если инвестор – конечный бенефициар не раскрывает информацию о своем налоговом резидентстве по установленной форме, то применяется ставка 26.375%. Физические лица, подтвердившие свой статус в качестве резидента РФ могут претендовать на льготную ставку налогообложения дивидендов в размере 15%.

Законодательством ФРГ не предусмотрена единая форма раскрытия налогового резидентства конечного бенефициара (аналогичная W8-ben, которая действует в США). Определение статуса налогового резидента возлагается на брокерскую компанию, которая предоставляет доступ на биржу.

При получении дивидендов на акции немецких компаний у инвесторов не возникает обязанности уплаты дополнительных налогов в РФ, если была раскрыта информация о конечном бенефициаре.

Налоговые декларации за 2021 год необходимо подать до 30 апреля 2022 года.

Как уплатить налог на дивиденды иностранных компаний:

Шаг 1. Заказываем у брокера Справку о доходах за пределами РФ.

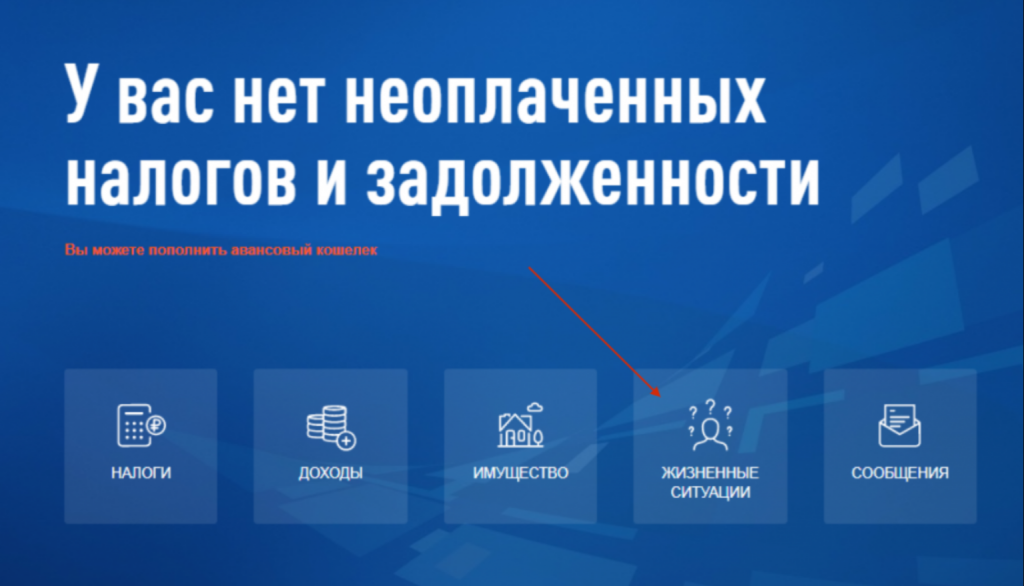

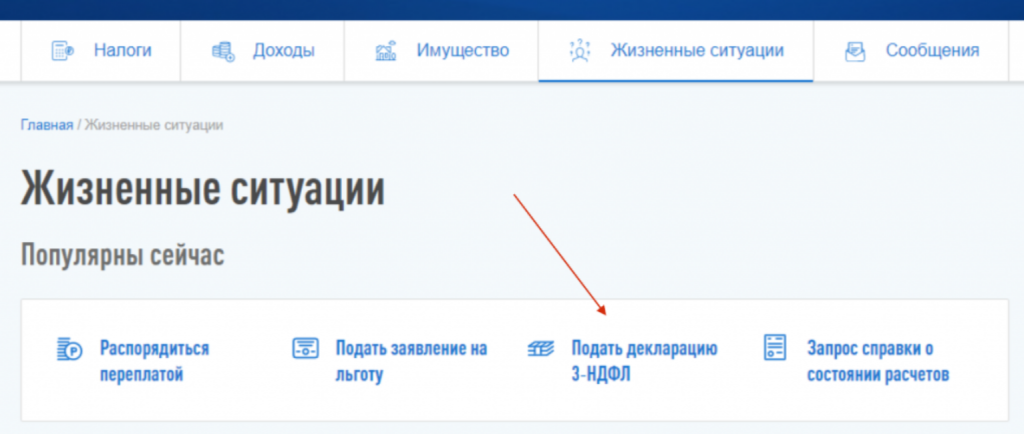

Шаг 2. Переходим к заполнению декларации в личном кабинете налогоплательщика на сайте налоговой. Выбираем пункт «Жизненные ситуации». Далее «Подать декларацию 3-НДФЛ».

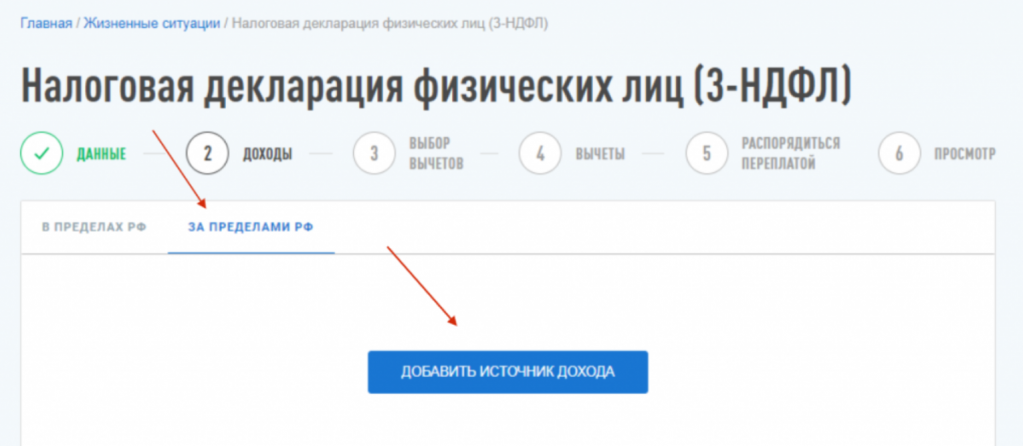

Шаг 3. На вкладке «Доходы» выбираем «За пределами РФ» и нажимаем «Добавить источник дохода».

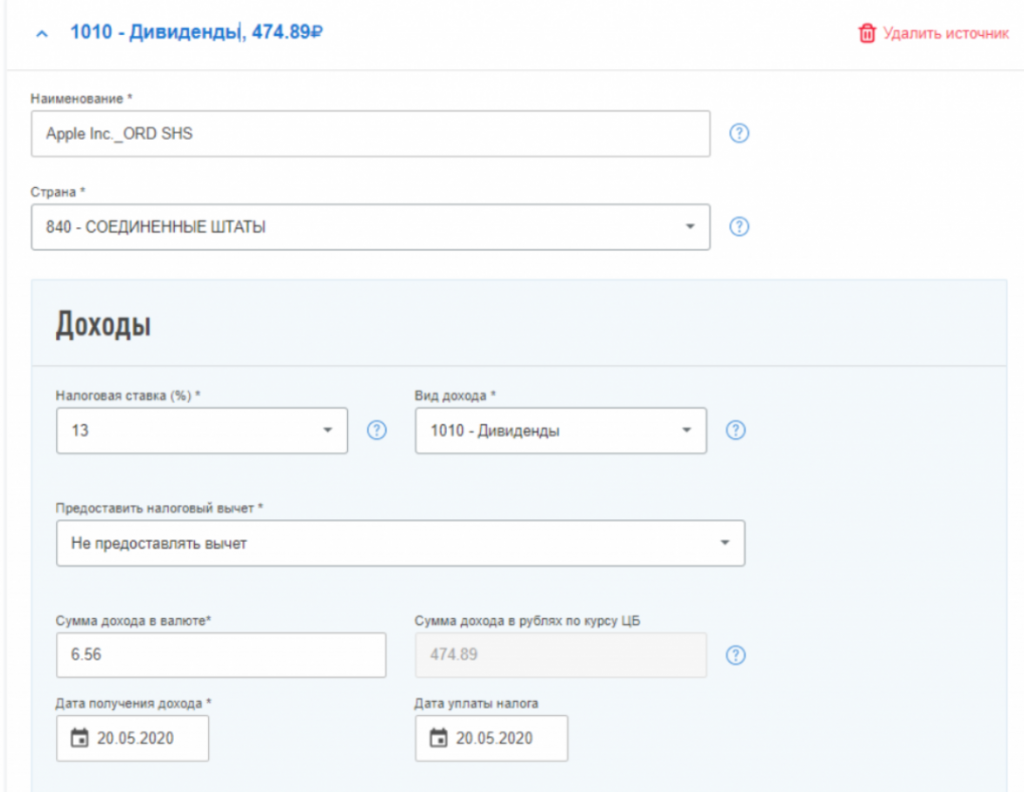

Шаг 4. Берём необходимые данные из справки, предоставленной Брокером:

- В поле «Наименование» копируем название ценной бумаги из справки.

- Указываем «Страну».

- Налоговую ставку указываем - 13%.

- Вид дохода — 1010 — Дивиденды.

- Выбираем «Не предоставлять вычет».

- Сумму дохода в валюте берём из справки. Сумму дохода указываем до вычета налога.

- Указываем дату получения дохода по дивидендам.

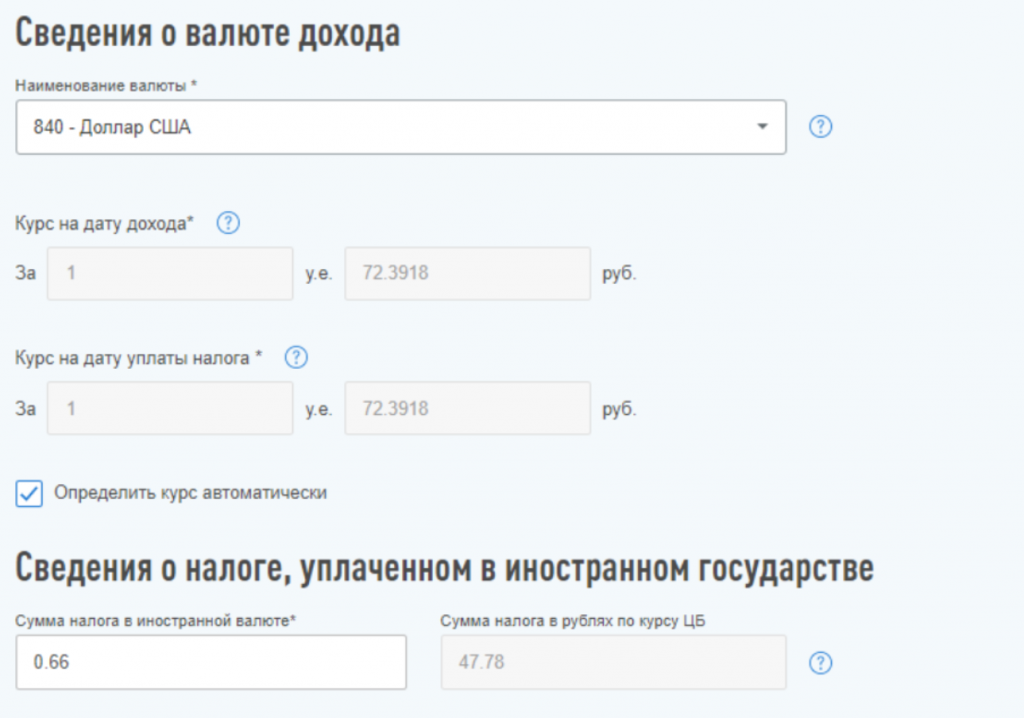

Шаг 5. Сведения о валюте дохода:

- Выбираем валюту.

- Ставим галочку «Определить курс автоматически», чтобы программа сама посчитала стоимость в рублях.

Шаг 6. Сведения о налоге, уплаченном в иностранном государстве.

Здесь надо посмотреть, в какой стране прописана компания:

- Если на Кипре — указываем 0, тогда заплатим 13% налога.

- Если в США —указываем сумму из справки. Это те самые 10%, которые забрала налоговая США. Наша налоговая благодаря этим сведениям заберет оставшиеся 3%.

- Если не подписана форма W-8BEN, то указываем сумму из справки. Налоговая ничего не будет списывать, так как сумма налога, списанного за рубежом, 30%.

Таким образом нужно будет указать каждое поступление дивидендов в качестве отдельного источника дохода.

Шаг 7. На завершающем шаге к декларации необходимо прикрепить следующие документы: Договор брокерского обслуживания и Справку о доходах за пределами РФ. В конце система рассчитает сумму налога к уплате.

Читайте также

Настоящим АО «ИВА Партнерс» уведомляет о том, что АО «ИВА Партнерс» осуществляет свою деятельность на рынке ценных бумаг на условиях совмещения различных видов деятельности в соответствии со следующими лицензиями профессионального участника рынка ценных бумаг:

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-12601-100000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 045-12604-010000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 045-12895-100000 от 02 февраля 2010 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

ООО «ИВА Траст» осуществляет свою деятельность на рынке ценных бумаг на основании Лицензий:

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13792-001000 от 29 августа 2013 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия управляющей компании на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-01093 от 13 марта 2024 года, выдана Банком России, срок действия – без ограничения срока действия.

Информация, предоставленная на настоящем сайте носит ознакомительный характер и не должна рассматриваться как предложение купить или продать иностранную валюту, ценные бумаги и/или иные финансовые инструменты. АО «ИВА Партнерс» и ООО «ИВА Траст» не гарантируют доходов и не дают каких-либо заверений в отношении доходов инвестора от инвестирования в финансовые инструменты, которые инвестор приобретает и/или продает, полагаясь на информацию, полученную АО «ИВА Партнерс» или ООО «ИВА Траст».

АО «ИВА Партнерс» и ООО «ИВА Траст» не несут ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые на настоящем сайте, а также не гарантируют возврат, эффективность и доходность инвестиций.

Информация, предоставленная на настоящем сайте, не является индивидуальной инвестиционной рекомендацией. АО «ИВА Партнерс» и ООО «ИВА Траст» уведомляют клиента о существовании риска возникновения конфликта интересов, в том числе вследствие осуществления АО «ИВА Партнерс»»/ООО «ИВА Траст» профессиональной деятельности на рынке ценных бумаг на условиях совмещения различных видов профессиональной деятельности. АО «ИВА Партнерс» и ООО «ИВА Траст» соблюдает принцип приоритета интересов клиента перед собственными интересами/ интересами их работников.