многоканальный

Что такое дисконтные облигации

28.01.2022

Фондовый рынок предлагает инвесторам широкий выбор ценных бумаг с разной степенью риска: от акций до фьючерсов и опционов. Дисконтная облигация — это простой долговой инструмент, по которому прибыль возникает из разницы цен покупки и погашения. По этой облигации не выплачиваются купоны, поэтому ее называют бескупонной, или zero coupon bond. Дисконтные облигации продаются со скидкой, а инвестор получит прибыль, когда такая бумага будет погашена по номиналу.

История дисконтных облигаций в России

Изначально эти инструменты появились в США в шестидесятых годах прошлого века. Участники рынка заметили, что если купон не выплачивается, то и налог можно не платить. В восьмидесятых американские госорганы обратили внимание на то, что облигация с нулевым купоном — это возможность для инвесторов избежать уплаты налогов, и внесли поправки в законы. Сейчас этот инструмент все еще популярен в США, особенно среди пенсионных фондов и страховых компаний: спекулянтам они неинтересны после ужесточения налоговых законов, а для институциональных инвесторов такие бумаги стали надежным защитным активом для долгосрочных вложений.

В России бескупонные Государственные краткосрочные облигации (ГКО) появились только в 1993 году. Интересно, что примерно в это же время компания «МММ» Сергея Мавроди начала действовать как финансовая пирамида. Финал обоих проектов похож.

Бездокументарные ГКО сроком от 3 до 12 месяцев выпускались Минфином и размещались Центральным Банком. Инфляция разгонялась, и постепенно ставка по ним превысила 100% годовых. Спрос был очень высоким, и еще сильнее вырос, когда к 1998 году доступ к этим бумагам был открыт для иностранных инвесторов.

Из-за краткосрочного характера и крайне высоких ставок государство не справлялось с выплатами. Были напечатаны крупные объемы денег, что еще сильнее разгоняло инфляцию. Старые бумаги погашались за счет средств новых инвесторов, что превратило ГКО в финансовую пирамиду. Государство не справилось с долговой нагрузкой и в августе 1998 года объявило дефолт. За год до этого обанкротилась и «МММ».

Особенности дисконтных облигаций

Главное, чем отличается дисконтная облигация от классической — это отсутствие купонных выплат. По бескупонным бумагам эмитент обычно устанавливает дисконтную цену, то есть цену ниже номинала, по которой проходит первичное размещение. От размера скидки зависит доходность дисконтной облигации, так как погашение происходит по номиналу.

На вторичном рынке цена бумаги постоянно меняется в зависимости от разных факторов. Чем ближе дата погашения, тем дороже она будет торговаться на бирже, и тем ниже доходность дисконтной бескупонной облигации.

На цену влияют:

- дюрация, то есть количество дней до даты погашения;

- инфляция и ключевая ставка — чем они выше, тем ниже цена;

- финансовая отчетность компании-эмитента;

- внутренняя и внешняя политика государства.

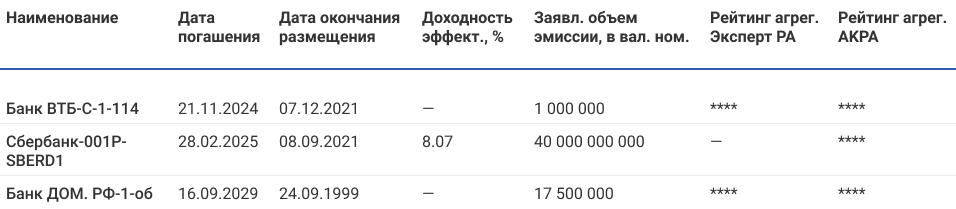

После событий 1998 года в России больше не выпускают государственных дисконтных облигаций, все ОФЗ приносят купоны. На декабрь 2021 года в обращении всего 21 бескупонная облигация, только три корпоративные бумаги имеют рейтинг:

https://rusbonds.ru/filters/bonds/new

Самые интересные среди них — облигации Сбербанка. Но для того, чтобы воспользоваться льготой на долгосрочное владение, нужно успеть купить эти бумаги до конца февраля 2022 года!

В отличии от России, бескупонные облигации довольно популярны в США и Европе. Американские дисконтные бумаги называются краткосрочными казначейскими векселями (T-Bills), Британские — T-bonds.

Плюсы и минусы дисконтных облигаций

К преимуществам таких ценных бумаг можно отнести следующие особенности.

- Нет регулярно выплачиваемых купонов, значит, не нужно платить 13% налога на них, только при продаже или погашении бумаг.

- Можно воспользоваться льготой на долгосрочное владение ценными бумагами и не платить налог на доход, если держать облигации дольше 3 лет.

- Фиксированная доходность бескупонной облигации заранее известна, так как она торгуется ниже номинала.

Недостатки:

- нет купонов — нет регулярных поступлений. Инвестор получит доход лишь при продаже или погашении облигации.

- Во время роста процентных ставок цена бескупонной облигации, особенно с большой дюрацией, снижается сильнее, чем у аналогичной купонной.

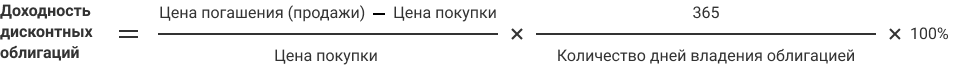

Как рассчитать доходность дисконтной облигации?

Поскольку инвестор не получает купонов, доходность считается проще, чем по купонным инструментам. Моментом, когда выплачивается доход по дисконтной облигации, считается день продажи бумаги или ее погашения. Прибыль состоит из разницы цен покупки и продажи (или погашения). Доходность выражается в процентах и считается по формуле:

Например: Цена покупки 850 рублей или 85%, номинал — 1000 рублей, инвестор держал бумагу целый год до погашения. Тогда доходность по его облигации будет равна:

(1000-850)/850*1*100% = 17,65% годовых.

Если бы инвестор продал бумагу за 950 через 3 месяца после покупки, то его доходность составила бы:

(950-850)/850*365/91*100% = 47,19% годовых или 11,76% за 3 месяца.

Справедливую цену бескупонной облигации можно определить при помощи дисконтирования. В примере выше дисконт по облигации равен 15% или 150 рублей. Приведенная цена такой бумаги на дату размещения составит:

Номинал/(1+дисконт) = 1000/(1+0,15) = 952,38 рубля.

Заключение

Бескупонные облигации — долговые бумаги, которые торгуются с дисконтом, то есть со скидкой от номинала, но не приносят инвестору купонов. В России таких бумаг мало, но в США и странах Европы они достаточно распространены, особенно среди институциональных инвесторов. Самыми надежными из иностранных будут государственные бумаги и облигации крупнейших прибыльных компаний. Если у вас остались вопросы по этой теме, или вас интересуют инвестиции, предлагаем обратиться за помощью в компанию «УНИВЕР Капитал».

Читайте также

Настоящим АО «ИВА Партнерс» уведомляет о том, что АО «ИВА Партнерс» осуществляет свою деятельность на рынке ценных бумаг на условиях совмещения различных видов деятельности в соответствии со следующими лицензиями профессионального участника рынка ценных бумаг:

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-12601-100000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 045-12604-010000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 045-12895-100000 от 02 февраля 2010 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

ООО «ИВА Траст» осуществляет свою деятельность на рынке ценных бумаг на основании Лицензий:

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13792-001000 от 29 августа 2013 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия управляющей компании на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-01093 от 13 марта 2024 года, выдана Банком России, срок действия – без ограничения срока действия.

Информация, предоставленная на настоящем сайте носит ознакомительный характер и не должна рассматриваться как предложение купить или продать иностранную валюту, ценные бумаги и/или иные финансовые инструменты. АО «ИВА Партнерс» и ООО «ИВА Траст» не гарантируют доходов и не дают каких-либо заверений в отношении доходов инвестора от инвестирования в финансовые инструменты, которые инвестор приобретает и/или продает, полагаясь на информацию, полученную АО «ИВА Партнерс» или ООО «ИВА Траст».

АО «ИВА Партнерс» и ООО «ИВА Траст» не несут ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые на настоящем сайте, а также не гарантируют возврат, эффективность и доходность инвестиций.

Информация, предоставленная на настоящем сайте, не является индивидуальной инвестиционной рекомендацией. АО «ИВА Партнерс» и ООО «ИВА Траст» уведомляют клиента о существовании риска возникновения конфликта интересов, в том числе вследствие осуществления АО «ИВА Партнерс»»/ООО «ИВА Траст» профессиональной деятельности на рынке ценных бумаг на условиях совмещения различных видов профессиональной деятельности. АО «ИВА Партнерс» и ООО «ИВА Траст» соблюдает принцип приоритета интересов клиента перед собственными интересами/ интересами их работников.